• Сезон публикации корпоративных отчетов за второй квартал подходит к концу, и его результаты по большей части превысили прогнозы.

• С помощью инструмента для скрининга акций InvestingPro я составил подборку «отличников» по итогам второго квартала.

• В статье приводится список из пяти компаний, которые с успехом провели минувший квартал.

Несмотря на беспокойство о повышенной инфляции, высокие процентные ставки и угрозу рецессии в экономике, результаты американских компаний за второй квартал позволили инвесторам вздохнуть с облегчением, поскольку ожидавшееся замедление прибыли оказалось не таким резким, как предполагалось.

Согласно данным Refinitiv, из 443 компаний S&P 500, опубликовавших свои результаты к этой пятнице, у 78,6% прибыль на акцию за второй квартал превысила оценки.

Благодаря этому сокращение совокупной прибыли во втором квартале к сопоставимому кварталу прошлого года (г/г) составило -3,8%, что гораздо лучше мрачного прогноза -6,8%, о котором сообщалось в начале сезона отчетов.

Страсти улеглись, и настало время оглянуться назад и посмотреть, каким компаниям удалось с успехом справиться с непростыми условиями.

В сегодняшней статье мы расскажем о пяти «отличниках» Уолл-стрит по итогам второго квартала. С помощью инструмента для скрининга акций InvestingPro я также проверил потенциал роста или снижения для каждой компаний относительно их оценки по моделям справедливой стоимости InvestingPro.

1. Meta Platforms*

- Динамика с начала года: +154%

- Рыночная капитализация: $786,7 миллиарда

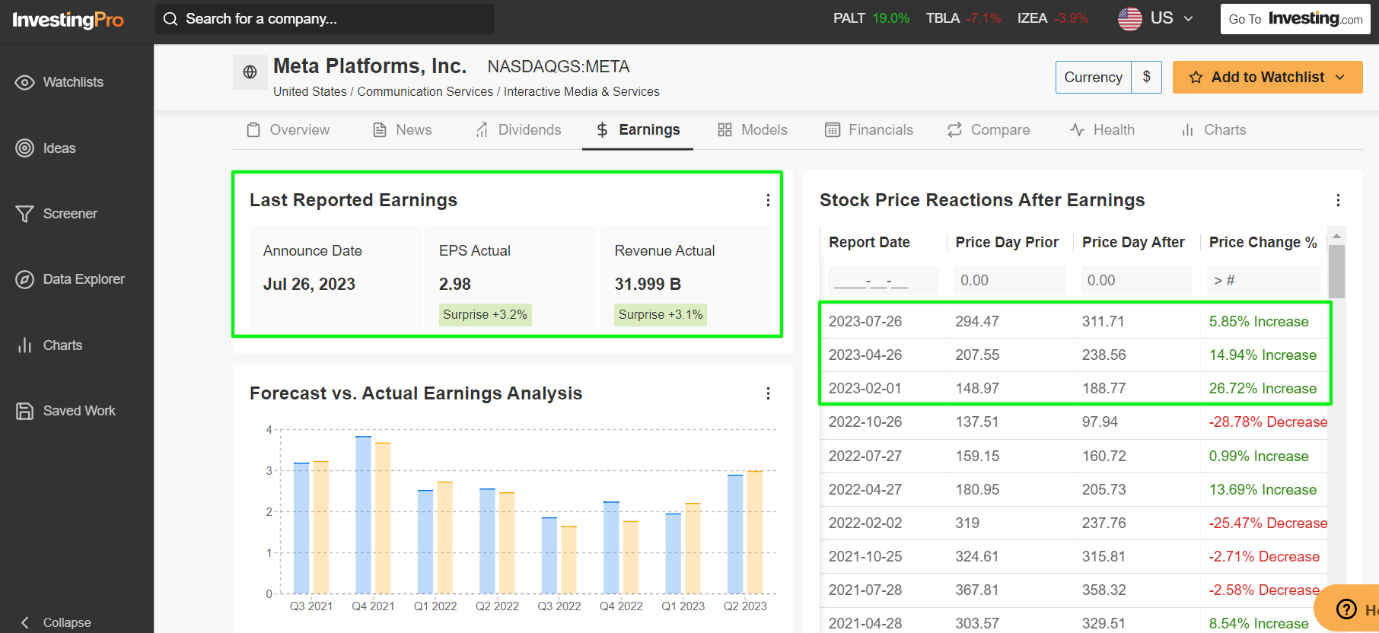

Meta Platforms* (NASDAQ:META; деятельность компании запрещена на территории РФ) опубликовала свои результаты в прошлом месяце. Ее прибыль, рост продаж и прогнозы превысили консенсус-оценки аналитиков. Акции Meta* в ответ на сильные результаты и позитивные прогнозы выросли на 5,5%, показав ралли после отчета уже третий раз подряд.

Источник: InvestingPro

Материнская компания Facebook, Instagram, WhatsApp, а теперь еще и Threads представила 26 июля на удивление сильные результаты за второй квартал, а ее прогнозы на третий квартал существенно превысили оценки Уолл-стрит, в чем нашло отражение восстановление рынка цифровой рекламы.

Неустанные попытки Meta* усовершенствовать свою рекламную систему после изменений в политике защиты данных iOS Apple (NASDAQ:AAPL) наконец-то начали приносить плоды. На фоне улучшения операционной эффективности компания ожидает, что во втором квартале рост ее продаж ускорится до двузначных темпов.

Акции Meta* продемонстрировали поразительное ралли в 2023 году, прибавив 154%. Это один из лучших результатов в расчетной базе S&P 500. Инвесторов воодушевило агрессивное сокращение расходов, предпринятое гендиректором Марком Цукербергом в последние месяцы.

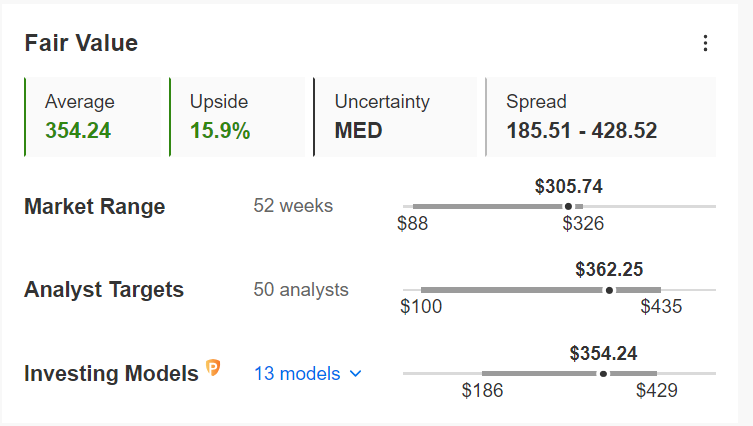

Стоит отметить, что даже после более чем двукратного роста с начала года акции Meta* остаются недооцененными, согласно моделям InvestingPro, и обладают потенциалом роста на 15,9% по сравнению с ценой закрытия четверга $305,74.

Источник: InvestingPro

2. Eli Lilly

- Динамика с начала года: +42,5%

- Рыночная капитализация: $469 миллиардов

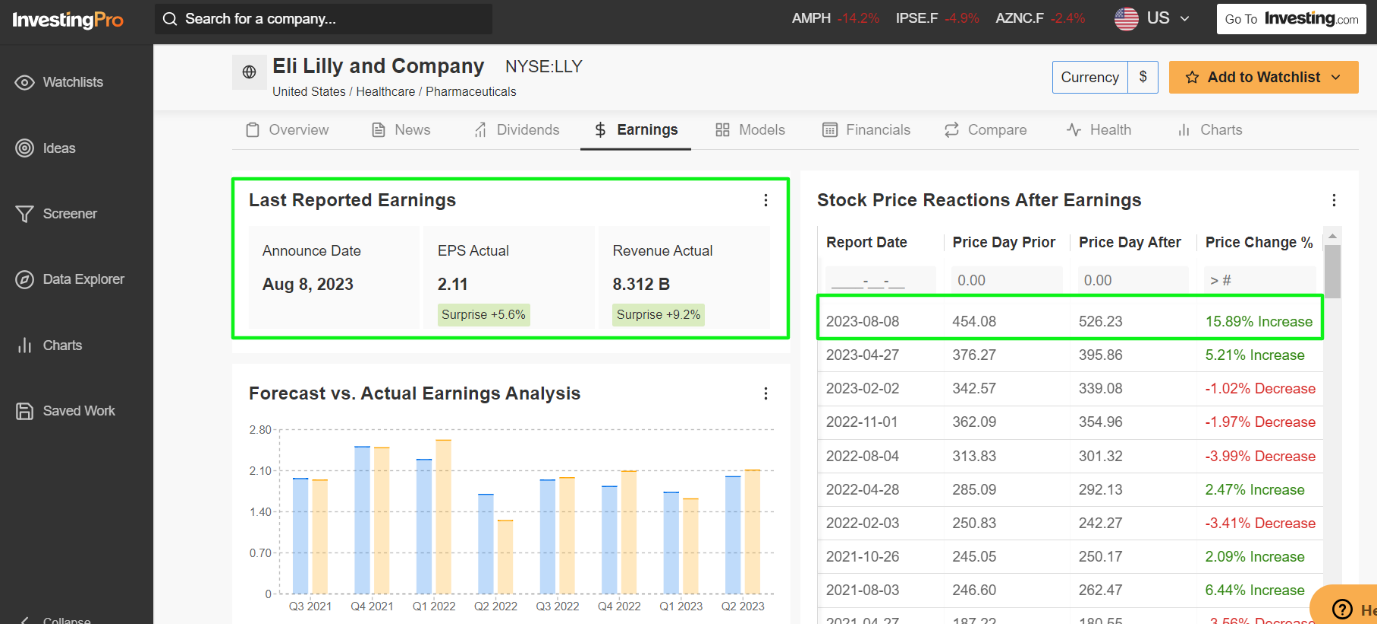

Eli Lilly and Company (NYSE:LLY) отчиталась об очень сильных показателях прибыли и выручки ранее на этой неделе. Фармацевтический гигант провел один из самых прибыльных кварталов в своей истории благодаря ажиотажному спросу на новый препарат для лечения диабета Mounjaro. Сильные результаты побудили компанию повысить годовой прогноз по прибыли и продажам.

Источник: InvestingPro

Прибыль на акцию за второй квартал подскочила на 85% г/г, а продажи увеличились на 28% на фоне повышения спроса на популярные препараты компании.

Инвесторы возлагают большие надежды на препарат Mounjaro, который способен генерировать огромные продажи, причем не только в сегменте диабета. В прошлом месяце Eli Lilly подала заявку в FDA на регистрацию этого препарата для лечения хронического ожирения.

Акции Eli Lilly после публикации отчета за второй квартал подскочили на 15,9%, прибавив $64 миллиарда к рыночной капитализации. Это позволило Eli Lilly обогнать UnitedHealth (NYSE:UNH) и стать лидером по показателю рыночной капитализации среди компаний сектора здравоохранения.

С капитализацией $469 миллиардов Eli Lilly теперь занимает девятое место в списке крупнейших компаний на американском фондовом рынке.

Акции Eli Lilly рвутся вверх с начала этого года, прибавив 42,5%, отчасти благодаря прогрессу с многообещающим препаратом от ожирения, а также благодаря позитивным результатам испытаний экспериментального лекарства для лечения болезни Альцгеймера.

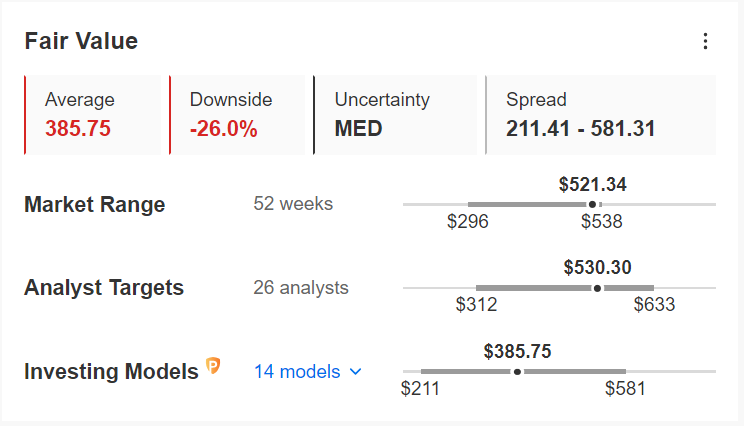

Несмотря на большой энтузиазм в отношении перспектив компании, ее акции остаются чрезвычайно переоцененными по сравнению с оценкой справедливой стоимости InvestingPro, которая указывает на потенциал снижения на 26% с текущих уровней.

Источник: InvestingPro

3. Caterpillar

- Динамика с начала года: +18,5%

- Рыночная капитализация: $144,8 миллиарда

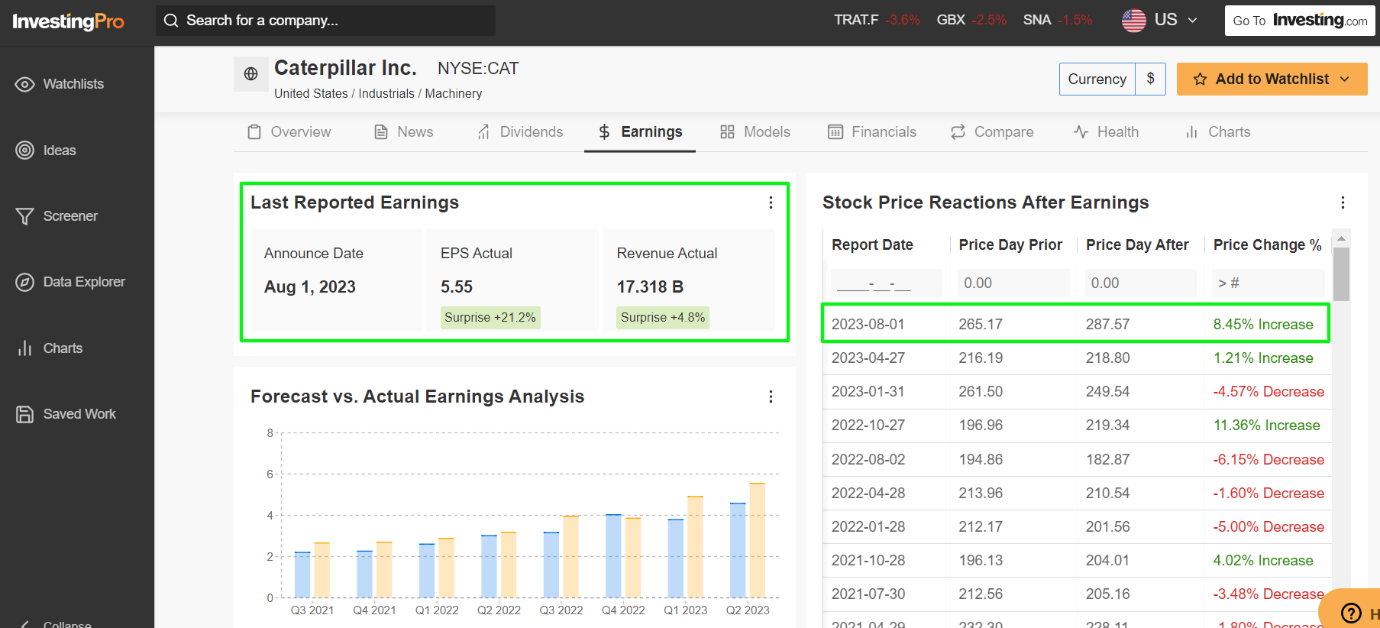

Caterpillar (NYSE:CAT) представила результаты за второй квартал 1 августа. Ее прибыль и выручка уверенно превзошли ожидания аналитиков. В частности, продажи выросли на 22% г/г на фоне высокого спроса на широкий спектр строительного, горнодобывающего и энергетического оборудования.

Источник: InvestingPro

Промышленный гигант, которого принято считать барометром общей экономической активности, прогнозирует рост продаж и маржи операционной прибыли во втором полугодии по сравнению с прошлогодними уровнями на фоне благоприятных трендов спроса на строительное и горнодобывающее оборудование.

После результатов лучше ожиданий и оптимистичных прогнозов акции Caterpillar подскочили на 8,5%, достигнув нового рекордного максимума.

С начала 2023 года бумаги Caterpillar, входящие в расчетную базу Dow Jones Industrial Average, выросли в цене на 18,5% на фоне надежд на устойчивость глобальной экономики.

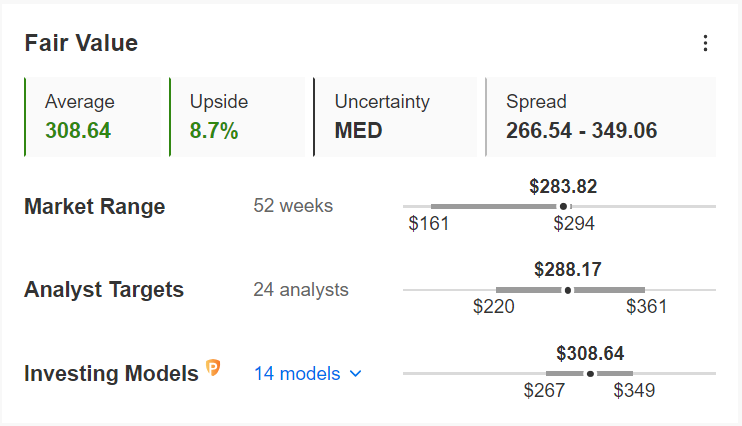

Несмотря на сильный рост в этом году, акции Caterpillar остаются недооцененными согласно InvestingPro: средний таргет по моделям справедливой стоимости составляет $308,64, что означает потенциал роста на 8,7%.

Источник: InvestingPro

4. Boeing

- Динамика с начала года: +25,1%

- Рыночная капитализация: $143,7 миллиарда

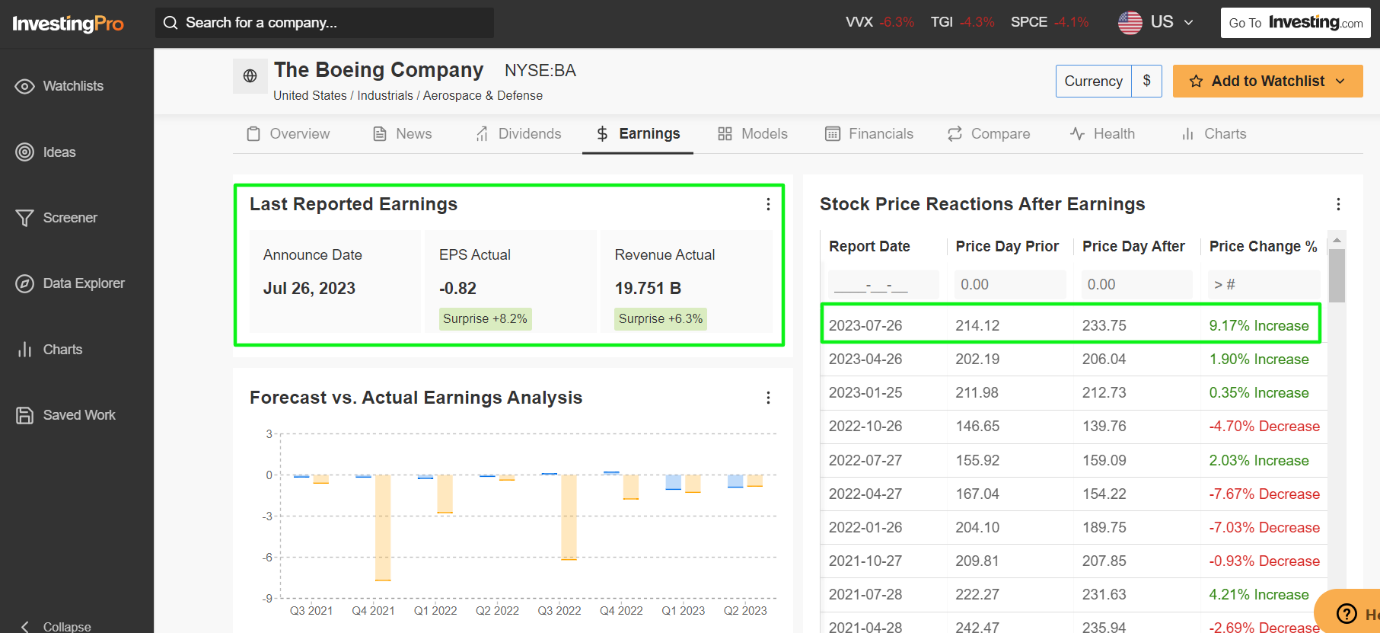

Прибыль и выручка Boeing (NYSE:BA) за второй квартал (отчет был опубликован 26 июля) заметно превысили оценки аналитиков благодаря восстановлению поставок в сегменте гражданской авиации.

Источник: InvestingPro

Кроме того, американский аэрокосмический гигант сгенерировал за июньский квартал свободный денежный поток в размере $2,6 миллиарда, существенно превысив прогноз, и подтвердил годовой прогноз для денежного потока на уровне $3–5 миллиардов.

В добавок к этому компания сообщила о планах повысить темпы производства своего популярного лайнера Boeing 737 Max с 31 в месяц до 38 в месяц на фоне смягчения проблем в цепочках поставок.

Акции Boeing после публикации отчета подскочили на 9,2% до максимального уровня закрытия с ноября 2021 года. Это третий по силе рост в ответ на отчет за последние 20 лет и самый мощный рост со второго квартала 2017 года (тогда бумаги подорожали на 9,9%).

С начала года акции Boeing выросли на 25,1% на фоне признаков того, что компания приходит в себя после того, как в последние годы ее преследовали проблемы из-за лайнеров MAX и пандемии коронавируса.

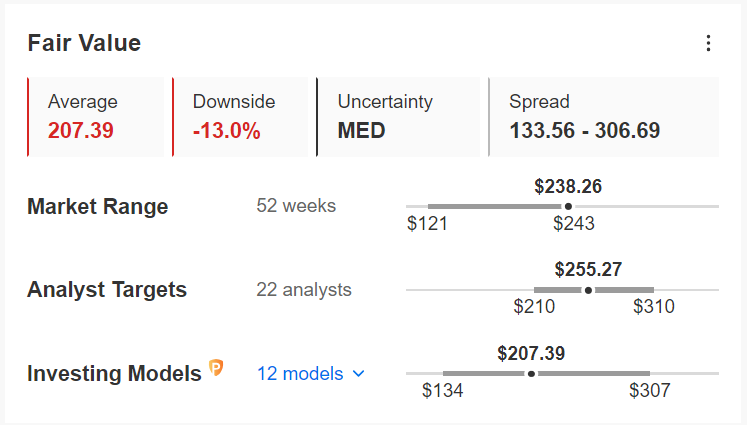

Boeing остается в числе фаворитов аналитиков Уолл-стрит, но акции компании выглядят слегка переоцененными, согласно количественным моделям InvestingPro, которые указывают на потенциал снижения на 13% с текущих уровней.

Источник: InvestingPro

5. Royal Caribbean Cruises

- Динамика с начала года: +109,5%

- Рыночная капитализация: $26,5 миллиарда

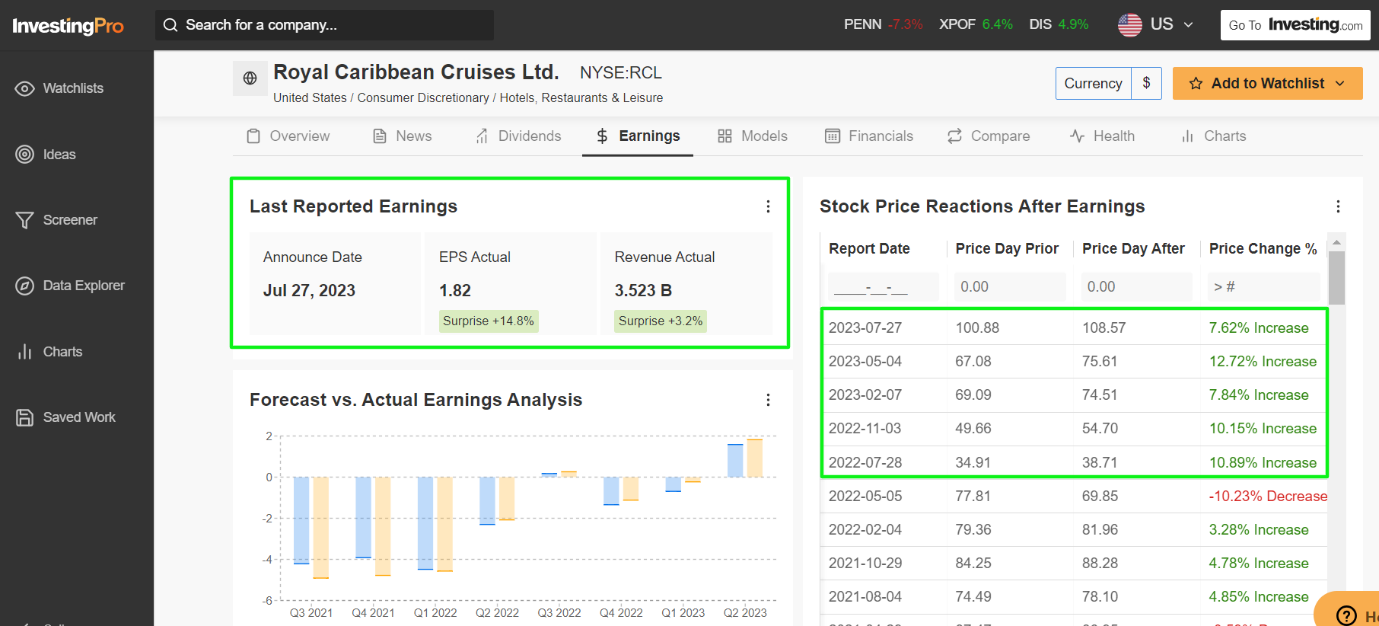

Royal Caribbean (NYSE:RCL) сообщила 27 июля о квартальной прибыли на акцию и росте продаж лучше ожиданий, а также повысила годовой прогноз на фоне благоприятных перспектив спроса. Результаты лучше ожиданий подтолкнули акции компании к росту на 7,6%, причем бумаги подорожали в ответ на отчетность более чем на 7% уже пятый раз подряд.

Источник: InvestingPro

Тренды прибыльности Royal Caribbean продолжают восстанавливаться после пандемии COVID-19 вместе со спросом в туристической отрасли. Путешественники снова проявляют спрос на круизы компании в текущих экономических условиях, и квартальная выручка Royal Caribbean достигла $3,52 миллиарда.

Акции операторов круизов подскочили вверх в этом году, поскольку этим компаниям помогает накопившийся спрос на международные туры после локдаунов во время пандемии. Акции Royal Caribbean в 2023 году подорожали на 109,5%, Carnival (NYSE:CCL) — на 115%, Norwegian Cruise Line (NYSE:NCLH) — примерно на 50%.

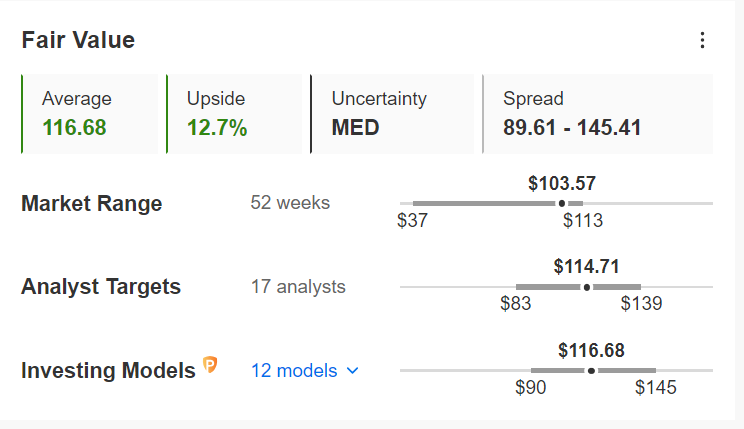

Несмотря на это, акции Royal Caribbean остаются дешевыми, согласно оценочным моделям InvestingPro. Средний таргет по справедливой стоимости указывает на потенциал роста на 12,7% с текущих рыночных уровней.

Источник: InvestingPro

Всю необходимую вам информацию вы можете найти на InvestingPro!

* Meta признана экстремистской организацией и запрещена в России, деятельность ее соцсетей Facebook и Instagram также запрещена в РФ

***

Дисклеймер: На момент написания статьи у меня была открыта короткая позиция по S&P 500, Nasdaq 100 и Russell 2000 через биржевые фонды ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) и ProShares Short Russell 2000 ETF (RWM). У меня также открыта длинная позиция по DJIA через фонд SPDR Dow ETF (DIA). Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.