Summary | В двух словах

• Чего инвестору ждать от взлета популярности ИИ.

• Могут ли ETF на облигации снизить ликвидность рынка.

• Как защититься от «неизвестных неизвестных» рисков.

• Почему компании, недавно вышедшие на публичный рынок, снова хотят стать частными.

• О чем говорит рост практик «креативного бухучета».

Nothing new under the sun | Хорошо забытое старое

Искусственный интеллект, скорее всего, станет причиной конца света.

Но сначала он приведет к появлению великих компаний.Сэм Альтман, гендиректор OpenAI

Внезапная популярность ChatGPT и других сервисов больших языковых моделей вызвала всплеск интереса инвесторов к компаниям этой сферы. Больше всего повезло публичным компаниям, имеющим AI в названии: так, акции разработчиков ИИ-технологий, таких как SoundHound AI Inc (NASDAQ:SOUN), C3 Ai Inc (NYSE:AI) и BigBear.ai Holdings Inc (NYSE:BBAI), выросли с начала года на десятки процентов, несмотря на то что все они являются убыточными.

Венчурные инвесторы тоже не остались в стороне: стартапы, созданные неделю назад, получают оценки в сотню миллионов. А Федеральная торговая комиссия США выпускает заявление с красноречивым заголовком «Следите за своими обещаниями про ИИ».

Все это напоминает времена бума доткомов, криптосферы или акций-мемов. Тогда инвесторы точно так же бурно реагировали на модное слово в названии. А некоторые компании в свою очередь были не прочь порадовать инвесторов, добавив к названию Blockchain или «.com». На пике интернет-мании окончаниями «.com» обзаводились не только компании, но и целые города.

Впрочем, есть и отличие от пузырей прошлого — по оценкам аналитиков UBS, ChatGPT стал самой быстрой технологией в истории, достигнув 100 миллионов активных пользователей всего за месяц с момента запуска. Для сравнения: прошлому чемпиону, TikTok, на это потребовалось девять месяцев.

Значит ли это, что AI-компании ждет успех? Совсем не обязательно. Многие инвесторы времен бума доткомов, верно угадав, что интернет станет новым глобальным трендом, тем не менее потеряли деньги в некогда звездных интернет-компаниях, вскоре ставших банкротами. Сейчас ситуация в чем-то похожа: так, акции любимчика частных инвесторов C3.ai уже упали на треть с пика на фоне обвинений в финансовых махинациях.

Зачем это знать?

Одна из немногих компаний эпохи американской золотой лихорадки середины 19-го века, доживших до современности, — это Levi Strauss (NYSE:LEVI), поставлявшая джинсы искателям золота. Возможно, ставка на «продавцов лопат» сыграет и в этот раз, приведя к новому импульсу на рынке облачных вычислений. Компании уже ищут способы тренировать большие языковые модели на собственных корпоративных данных, от чего выиграют технологические гиганты, предлагающие сервисы облачных вычислений.

From the markets | Рынки

Обычно ETF на облигации воспринимаются как инновации, которые повышают ликвидность и способствуют эффективному ценообразованию во время рыночных потрясений.

Так, во время пандемийной паники на рынке в марте-апреле 2020 года десятки облигационных фондов упали до беспрецедентных уровней относительно стоимости их чистых активов. Считается, что именно относительно ликвидные ETF торговались по справедливым ценам, в то время как многие базовые облигации просто не переходили из рук в руки и поэтому котировались по завышенным ценам. В этой версии событий фонды дали возможность продавцам избавиться от облигаций, одновременно позволив покупателям поддержать рынок.

Однако ученые из трех бизнес-школ США предполагают, что роль фондов на облигации не всегда позитивна, и во время кризиса они могут ухудшить состояние рынка базового актива. Проблема связана с корзинами создания и погашения, которыми эмитенты ETF торгуют с маркетмейкерами, известными как авторизованные участники. В отличие от фондов на акции, корзины создания и погашения фондов облигаций обычно не содержат все облигации отслеживаемого индекса, так как в него могут быть включены сотни отдельных выпусков.

Исследователи утверждают: как правило, включение облигации в корзину фонда делает ее более ликвидной. Однако во время кризиса, когда многие инвесторы спешат покинуть рынок, ситуация меняется, так как активность по погашению ценных бумаг ETF значительно превышает темпы их создания. При таком сценарии, если облигация включена в корзину, авторизованные участники могут ограничить свои покупки таких же облигаций, что уменьшит их ликвидность.

Именно это произошло во время волны продаж в разгар коронавирусного кризиса, считают ученые. Облигации, в большом количестве представленные в корзинах погашения, выкупались авторизованными участниками. Чем сильнее нарастал этот процесс, тем с большей неохотой они продолжали покупки. Таким образом, облигации, присутствующие в корзинах погашения, потеряли своих самых естественных покупателей — маркетмейкеров.

Зачем это знать?

Если исследователи верно описали эту динамику, можно ожидать, что в условиях быстро растущего числа ETF на корпоративные облигации эта проблема будет только усугубляться.

Not the machines | Поведение

Дональд Рамсфельд как-то описал два вида рисков фразой, которая с тех пор стала его визитной карточкой. Риски, на которых обычно все фокусируются, включают в себя «известные неизвестные». Но более серьезную проблему представляет угроза, исходящая от «неизвестных неизвестных».

Бывший министр обороны США говорил о военных рисках и угрозах безопасности, однако та же логика применима и к инвестициям. Здесь «известные неизвестные» относятся к рискам, которые можно количественно оценить. Именно на них обычно направлено внимание профессионалов сферы инвестиций.

Существует ли для акций премия за малую капитализацию (size premium), вознаграждающая инвесторов в небольшие по размеру компании, или премия за стоимость (value premium) для дешевых акций? Будут ли акции компаний из развивающихся стран дорожать сильнее, чем акции компаний из развитых стран, чтобы компенсировать повышенный риск, или этому помешает более высокая коррупция и другие факторы?

Аналитики пишут на эти темы комментарии, а ученые получают Нобелевские премии за анализ «известных неизвестных», в то время как именно «неизвестные неизвестные» несут в себе угрозы, ускользающие от цифр. Это риски, возникающие в результате непредвиденных событий, таких как пандемии, геополитическая напряженность или стихийные бедствия. Их трудно оценить количественно, но они могут оказать прямое влияние на результаты инвестирования.

Так, например, известное «правило 4%», выведенное Уильямом Бенгеном в 1994 году, гласит, что инвесторы могут безопасно тратить 4% в год от первоначальной стоимости своего пенсионного портфеля, ежегодно увеличивая сумму трат с учетом инфляции. Исследование Бенгена было основано на оценке исторических показателей доходности инвестиций в США. «Неизвестные неизвестные» остались за скобками этого уравнения.

Поэтому такие исследования излишне оптимистичны, ведь их выводы опираются на инвестиционный опыт США за последнее столетие. Но США — это всего лишь одна страна, а прошедший век — лишь один из многих.

Зачем это знать?

У инвестора есть два способа защититься от рисков, которые не известны заранее. Первый — это придерживаться консервативного подхода и не предполагать, что рассчитанные на исторических данных доходности сохранятся и в будущем. Второй способ — диверсифицировать портфель за рамки традиционных инвестиций в акции и облигации. Золото, сырьевые товары и альтернативные инвестиционные стратегии в числе других инструментов могут помочь защититься от рисков, характерных для фондового рынка.

The Gaze into tomorrow | Венчуры и частные инвестиции

Многие компании, недавно вышедшие на биржи США, снова становятся частными. По данным Dealogic, из компаний, ставших публичными в период бума 2020 и 2021 годов, более десяти уже согласились продать себя частным инвестиционным компаниям. Для сравнения: из компаний, которые вышли на биржу в 2018 или 2019 годах, только восемь стали частными в следующие три с лишним года.

Во многом такие решения обусловлены неутешительными результатами IPO последних лет. Для большинства компаний они стали неудачными, в результате чего акции сейчас торгуются ниже цены размещения.

Так, производитель грилей Weber в конце прошлого года согласился уйти с биржи по цене $8,05 за акцию, хотя на проведенном всего полутора годами ранее IPO цена акции составила $14, или на 75% выше. Компания Sumo Logic (NASDAQ:SUMO) в феврале согласовала поглощение частной инвестиционной компанией Francisco Partners за $12,05 за акцию, что почти вдвое ниже цены IPO, составлявшей $22. Cvent (NASDAQ:CVT), ставшая публичной в декабре 2021 года, в марте сообщила о том, что ее покупает компания Blackstone (NYSE:BX). Цена покупки, составившая $8,50 за акцию, означает премию в размере 52% по сравнению со средней ценой, по которой торговалась компания до объявления о покупке, с гордостью пишет Cvent в пресс-релизе. Не упоминая почему-то, что чуть больше года назад компания вышла на биржу по цене $10,05.

Зачем это знать?

Компании спешили разместить акции на бирже в 2020–2021 годах, когда инвесторы были готовы платить за обещание будущего роста. Но скачок процентных ставок и резкое падение акций привели к упадку рынка IPO. Его возрождение станет сигналом о том, что инвесторы снова начинают смотреть в будущее с оптимизмом.

Beyond words | График

Недавний скандал с компанией Block (NYSE:SQ), обвиненной в манипуляциях с финансовой отчетностью и завышении числа пользователей, — один из примеров того, что называют креативным бухучетом. По данным Bloomberg, качество прибыли компаний индекса S&P 500 недавно упало до самого низкого уровня за последние три десятилетия.

Чтобы оценить качество прибыли, сравнивается совокупная чистая прибыль всех компаний индекса, за исключением финансовых и энергетических, с их совокупным денежным потоком. В норме денежный поток должен быть выше прибыли, так как помимо нее он учитывает и расходы, такие как амортизация. Обратная ситуация — это сигнал о том, что компании прибегают к бухгалтерским уловкам, пытаясь приукрасить свои финансовые результаты. Выходит, за последние 30 лет компании никогда так агрессивно не использовали финансовые уловки для улучшения отчетности, как делают это сегодня.

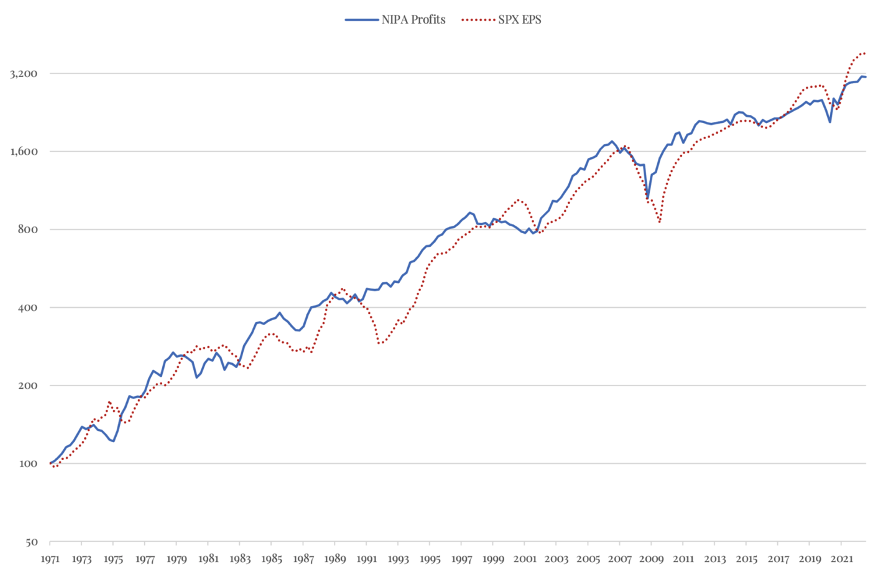

Еще один способ оценить масштабы этой проблемы — сравнить доходность индекса S&P 500 с корпоративной прибылью компаний США, рассчитываемой Бюро экономического анализа в рамках счетов национального дохода и продукта (NIPA). Эти два показателя представлены на графике ниже.

Доходность индекса S&P 500

и корпоративная прибыль компаний США (NIPA),

1971–2022 годы

Источник: TheFelderReport

Зачем это знать?

Резкое расхождение между показателями предполагает, что корпорации изменили методы учета и прибыль компаний формируется в основном их бухгалтерами. По итогам прошлого года это расхождение превысило 20%, став еще одним индикатором, говорящим о возможной рецессии.

Data | Данные

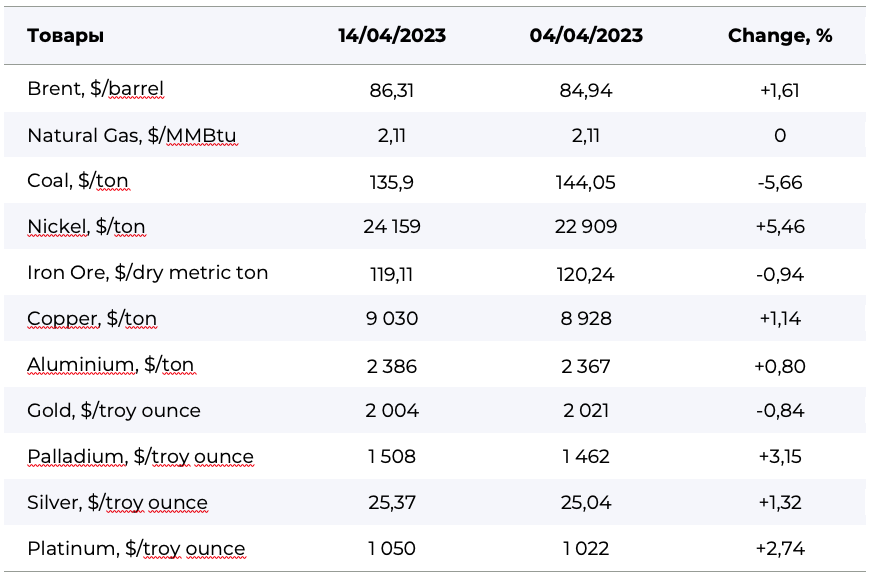

Товарно-сырьевые рынки

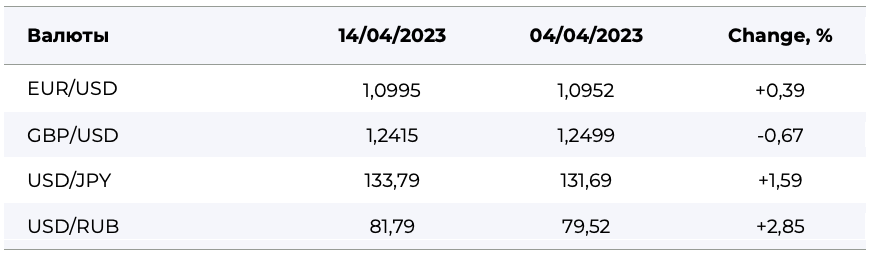

Валюты