- Индекс S&P 500 упал на 19,9% за 2022 год и, похоже, покажет по его итогам один из худших результатов за свою историю.

- Тревога по поводу повышения ставок ФРС и замедления экономического роста продолжит портить настроения инвесторов в 2023 году.

- Участникам рынка стоит подумать о покупке акций Occidental Petroleum и Lockheed Martin, чтобы защититься от дальнейшей волатильности в будущем году.

- Динамика с начала года: +115,1%

- Рыночная капитализация: $56,5 миллиарда

- Динамика с начала года: +36,8%

- Рыночная капитализация: $127,6 миллиарда

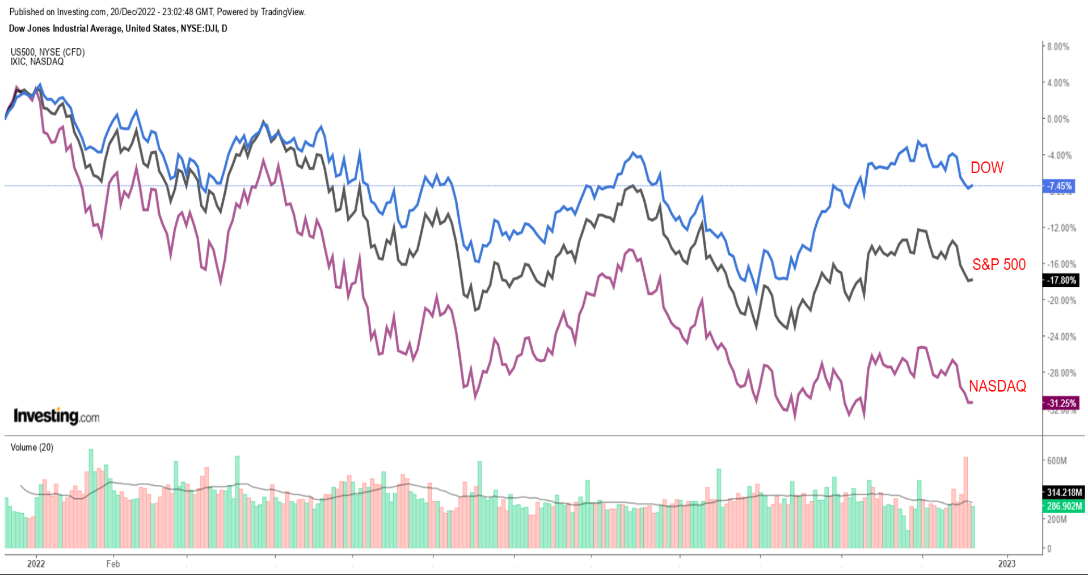

До завершения 2022 года осталась всего одна неделя, и основные индексы Уолл-стрит, судя по всему, покажут один из худших годовых результатов за последнее время на фоне беспокойства относительно того, что в экономике может начаться рецессия из-за агрессивного повышения процентных ставок Федеральной резервной системы.

Индекс широкого рынка S&P 500 index упал на 19,9% за истекший период года, а по сравнению с рекордным максимумом, достигнутым 3 января, он потерял 20,7%. Технологически ориентированный индекс Nasdaq Composite, который пребывал на территории «медвежьего» рынка большую часть года, упал на 32,2% за истекший период года и торгуется на 35% ниже рекордного пика, зафиксированного 19 ноября 2021 года.

Индекс «голубых фишек» Dow Jones Industrial Average снизился меньше всего — на 9,6% по сравнению с началом года и на 11,1% относительно достигнутого в январе рекордного максимума.

Несмотря на продолжавшиеся весь год распродажи, нефтегазовая компания Occidental Petroleum (NYSE:OXY) и оборонный подрядчик Lockheed Martin (NYSE:LMT) торговались вразрез с нисходящим трендом, став лучом света для инвесторов.

С учетом того, что в 2023 году ожидается сохранение волатильности, я советую покупать акции этих двух компаний на текущих уровнях ввиду благоприятных фундаментальных факторов, их разумных оценок, прочного баланса и огромных запасов наличности.

1. Occidental Petroleum

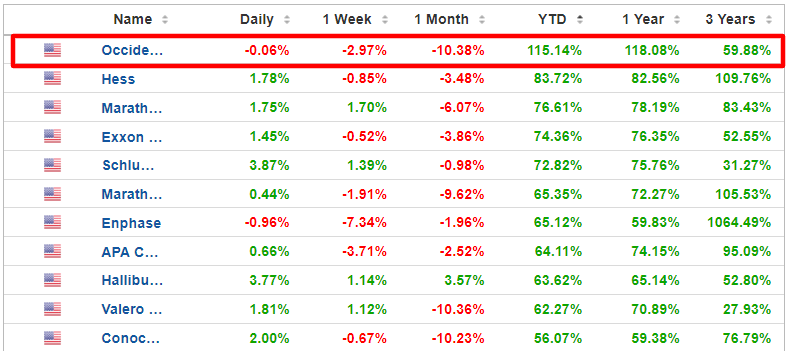

В этом непростом для S&P 500 году акции Occidental Petroleum оставались островком оптимизма. Компании сыграла на руку мощная комбинация высоких цен на энергоносители, повышения мирового спроса на нефть и оптимизации операций.

Несмотря на падение широкого рынка, акции этого производителя нефти и газа подскочили за истекший период года на невероятные 115,1%, став лучшим компонентом S&P 500 по итогам 2022 года с большим отрывом от преследователей.

Помимо улучшившихся фундаментальных показателей, инвесторов также воодушевили новости о том, что компания Уорена Баффетта Berkshire Hathaway (NYSE:BRKa) аккумулировала в Occidental Petroleum значительную долю. Bekshire стала крупнейшим акционером Occidental примерно со 195 миллионами акций (приблизительно 21%). В августе американский регулятор энергетической отрасли позволил конгломерату купить до 50% обыкновенных акций Occidental.

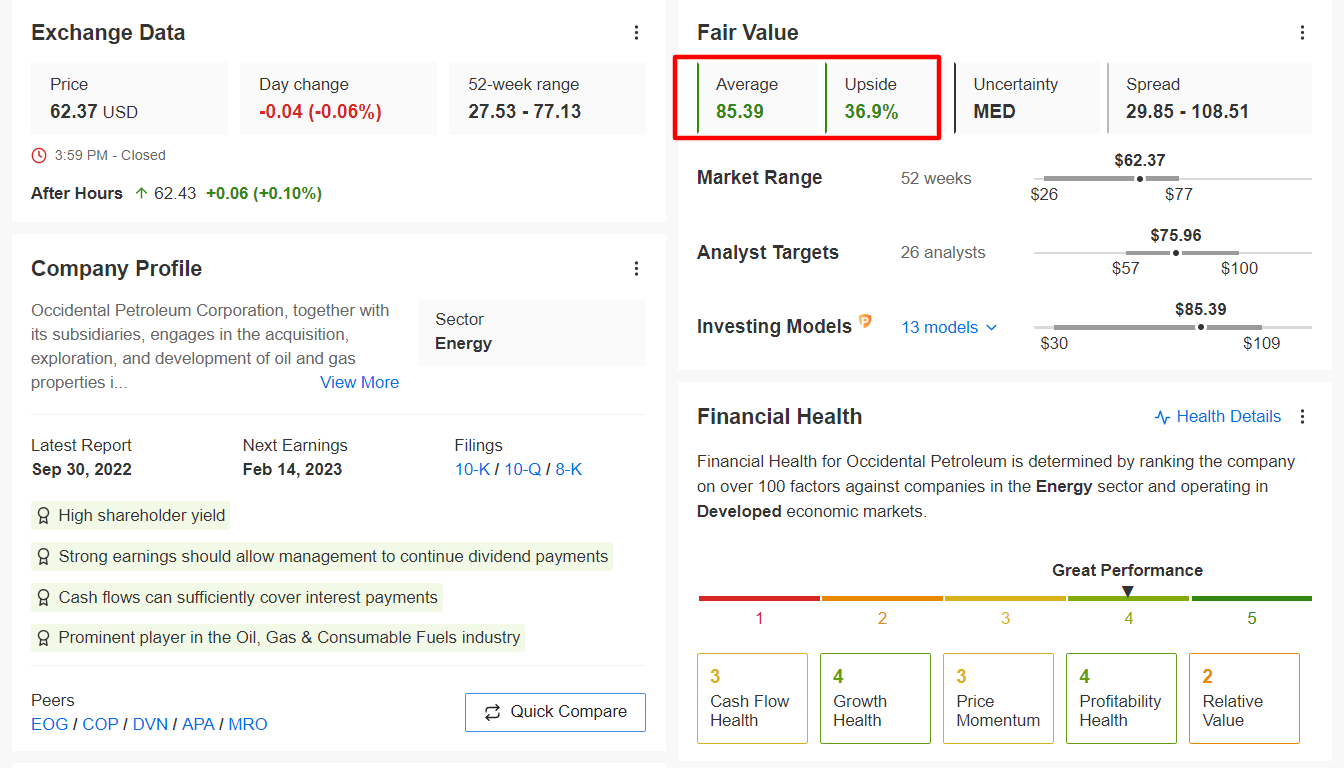

Этот год бумаги Occidental начинали на уровне $28,99, а 29 августа их цена выросла до рекордного максимума $77,13. По итогам вчерашней сессии акции закрылись по $62,37; рыночная капитализации компании составила $56,5 миллиарда.

По моему мнению, Occidental останется одной из самых привлекательных компаний на фондовом рынке в 2023 году благодаря продолжающимся усилиям компании по возврату средств акционерам в виде повышения дивидендных выплат и обратного выкупа акций при сильном балансе и хорошем свободном денежном потоке.

Кроме того, у Occidental относительно низкая оценка. При коэффициенте P/E на уровне 5,7 акции Occidental оценены со значительным дисконтом по сравнению с другими видными компаниями в секторе разведки и добычи нефти и газа, включая ConocoPhillips (NYSE:COP), EOG Resources (NYSE:EOG) и Pioneer Natural Resources (NYSE:PXD). Этот коэффициент у Conoco составляет 9,2, у EOG Resources — 11,1, а у Pioneer Natural Resources — 9,4.

Выручка Occidental заметно превосходила прогнозы аналитиков последние семь кварталов, и эта тенденция, как мне кажется, сохранится и в следующем году, поскольку компании будет играть на руку увеличение добычи в Пермском бассейне, где у нее прекрасные активы, при этом ей будут помогать высокие цены на нефть и природный газ.

Уолл-стрит придерживается «бычьих» взглядов на долгосрочные перспективы Occidental. Из 28 опрошенных Investing.com аналитиков у 25 для ее акций присвоена рекомендация «покупать» или «держать». Средний ценовой таргет составляет примерно $76, что означает потенциал роста на 22% с текущих уровней.

Количественные модели InvestingPro указывают на потенциал роста акций на 36,9% в следующие 12 месяцев. Справедливая стоимость составляет $85,39.

InvestingPro

2. Lockheed Martin

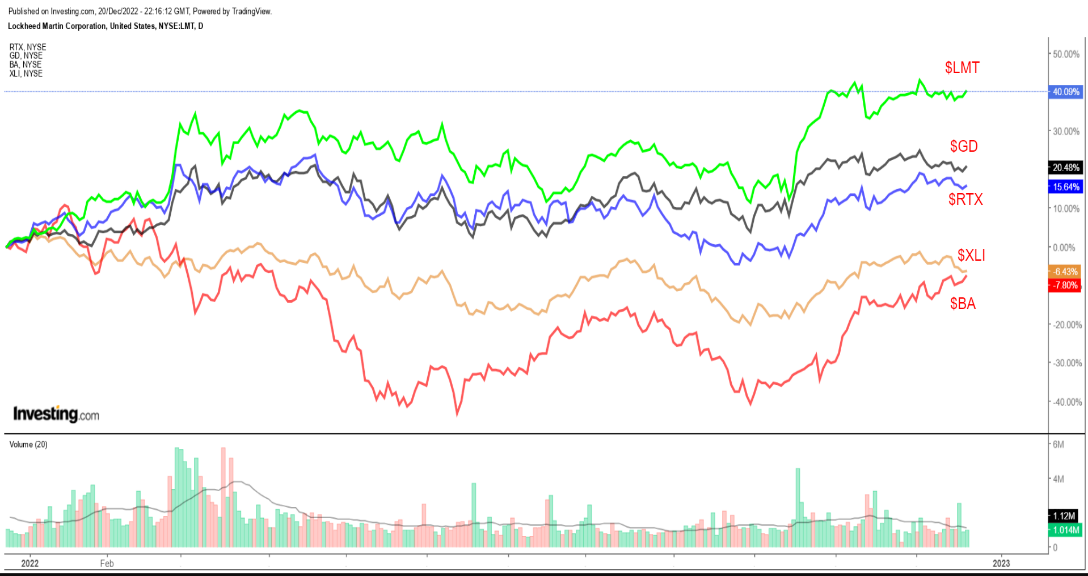

Минувший год оказался крайне успешным для Lockheed Martin. Акции этой компании, похоже, покажут лучший годовой результат с 2019 года. Пока S&P 500 пребывал на «медвежьей» территории большую часть года, акции этого оборонного гиганта выросли с начала года на 36,8% на фоне ухудшающейся геополитической обстановки в мире.

На торгах 1 января 2022 года бумаги Lockheed стоили $355,41, а сессию этого вторника они завершили на отметке $486,15, на расстоянии вытянутой руки от рекордного пика $498,95, зафиксированного 2 декабря. Ралли способствовало усиление напряженности между НАТО и Россией из-за конфликта в Украине.

По итогам 2022 года Lockheed оказалась в числе лидеров фондового рынка наравне с компаниями, входящими в биржевой фонд Select Sector SPDR Fund (NYSE:XLI), при этом она обогнала многих коллег по цеху, в том числе Raytheon Technologies (NYSE:RTX) (+14,1% с начала года), General Dynamics (NYSE:GD) (+18,3%) и Boeing (NYSE:BA) (-6,5%).

Исходя из текущих уровней, рыночная капитализация Lockheed достигает $127,6 миллиарда. По этому показателю она занимает второе место в мире среди оборонно-аэрокосмических концернов, уступая только Raytheon.

Мне кажется, что в 2023 году ралли Lockheed продолжится, поскольку инвесторы, вероятно, будут активно покупать акции из защитных сегментов промышленного сектора на фоне сохраняющихся опасений по поводу повышения процентных ставок и замедления экономического роста. Компании должно пойти на пользу увеличение расходов правительств на оборону в складывающейся геополитической обстановке.

Показатели прибыли Lockheed превышали прогнозы Уолл-стрит четыре раза за последние пять кварталов, что свидетельствует о силе бизнеса компании на фоне непростой макроэкономической обстановки. Поддержку результатам оказал высокий спрос на оборонную продукцию и передовые технологии, включая истребители, боевые корабли, гиперзвуковые ракеты и системы ПВО.

Lockheed Martin входит в число мировых лидеров в сфере аэрокосмических технологий, поддержки военного комплекса, безопасности и технологий. Компания прежде всего известна как разработчик и производитель различных боевых самолетов, включая истребители F-16, F-22 и F-35, которые закупаются в первую очередь США и их союзниками по НАТО. Помимо этого, Lockheed производит системы ПВО, в том числе Terminal High Altitude Area Defense (THAAD). В последнем квартале THAAD оказался одним из самых успешных бизнес-сегментов компании.

Вдобавок ко всему, Lockheed продолжает увеличивать возврат средств акционерам посредством повышения дивидендов, что тоже говорит в пользу опережающей динамики в будущем году. Производитель оружия недавно увеличил квартальный денежный дивиденд на 7% до $3 на акцию, сделав это уже 19-й раз подряд. Годовой дивиденд таким образом составляет $12 при доходности 2,49%.

Что вполне ожидаемо, средняя справедливая стоимость акций Lockheed на InvestingPro согласно нескольким моделям оценки, включая основанным на P/E моделям, подразумевает рост акций с текущего рыночного уровня на 17,5% в течение следующих 12 месяцев, до $571,08 за бумагу.

InvestingPro

Дисклеймер: На момент написания статьи у Джесси была открыта короткая позиция по S&P 500 и Nasdaq 100 через биржевые фонды ProShares Short S&P500 (NYSE:SH) и ProShares Short QQQ (NYSE:PSQ). У него также была открыта длинная позиция по биржевым фондам Energy Select Sector SPDR ETF(SPDR :{{40657| ETF и Health Care Select Sector SPDR ETF(SPDR : ETF).

Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.