- С 1928 года сентябрь остается худшим месяцем для S&P 500.

- Внимательно следите за данными по инфляции в США и заседанием ФРС.

- Подумайте о покупке акций Goldman Sachs, Ford и Foot Locker.

- Коэффициент P/E: 7,5x

- Дивидендная доходность: 3,06%

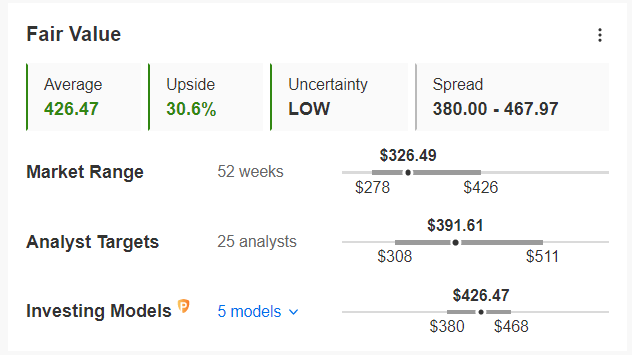

- Потенциал роста к справедливой цене Pro+: +30,6%

- Коэффициент P/E: 5,3x

- Дивидендная доходность: 3,99%

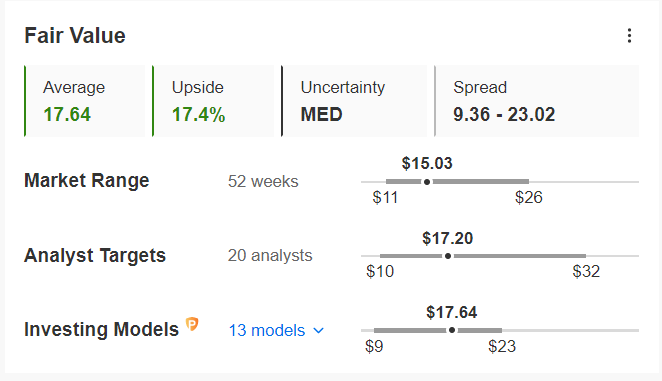

- Потенциал роста к справедливой цене Pro+: +17,4%

- Коэффициент P/E: 7,5x

- Дивидендная доходность: 4,47%

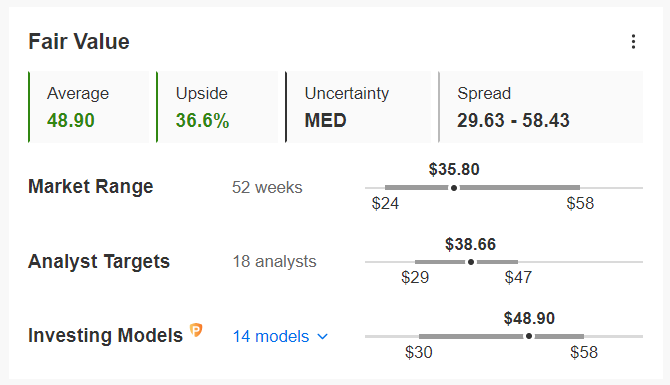

- Потенциал роста к справедливой цене Pro+: +36,6%

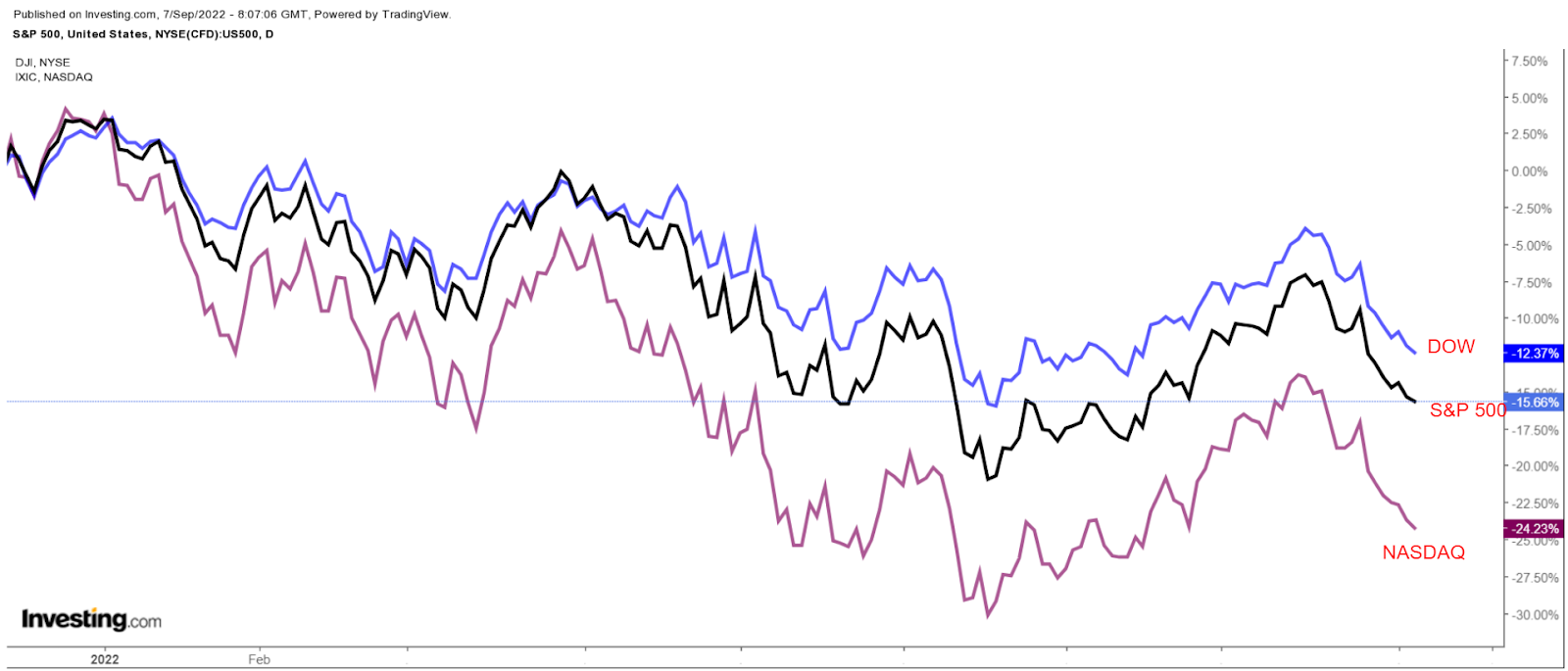

Начало сентября выдалось шатким на Уолл-стрит, а это в среднем худший месяц в году для фондового рынка.

Индекс S&P 500 за последний месяц упал на 5,5%, Dow потерял 4,8%, а Nasdaq обвалился почти на 9% на фоне усиливающихся опасений по поводу агрессивных планов ФРС по повышению ставок для борьбы с худшей за десятилетия инфляцией.

Инвесторам следует быть готовыми к дальнейшей турбулентности, когда в США выйдет ИПЦ и состоится заседание ФРС, на котором центробанк, как ожидается, снова повысит ключевую процентную ставку на 75 базисных пунктов.

Ниже мы представляем вашему вниманию три компании с недооцененными акциями, которые в этом месяце, судя по всему, будут демонстрировать опережающую динамику.

Goldman Sachs

Несмотря на страхи о неминуемой рецессии, за период с начала года акции Goldman Sachs (NYSE:GS) показали динамику лучше широкого рынка, потеряв 14,6% против почти 18% по индексу S&P 500.

В последние недели акции этого базирующегося в Нью-Йорке инвестиционного банка растут на всех парах: по сравнению с 52-недельным минимумом $277,84, зафиксированным в середине июля, они прибавили 17,5%.

Несмотря на восстановление, бумаги по-прежнему торгуются на 23% ниже пика ноября 2021 года $426,16.

Рыночная капитализация этого гиганта Уолл-стрит, предоставляющего услуги коммерческого, инвестиционного банкинга и управления активами, достигает $106,2 миллиарда.

Я считаю Goldman Sachs надежным хеджем от растущих процентных ставок и создаваемой ФРС волатильности.

Коэффициент P/E по акциям банка в настоящее время составляет всего 7,5x. Повышение процентных ставок обычно позитивно отражается на Goldman, способствуя увеличению его маржи и чистого дохода.

Не стоит также забывать, что руководство банка твердо намерено возвращать капитал акционерам через выплату дивидендов и обратный выкуп акций.

Недавно Goldman утвердил увеличение квартального дивиденда на 25%, в результате чего его дивидендная доходность достигла 3,06% в годовом выражении, что примерно в два раз выше, чем подразумеваемая доходность S&P 500, составляющая 1,54%.

Goldman остается одним из любимцев Уолл-стрит. У 29 из 30 отслеживаемых Investing.com аналитиков его акциям присвоена «бычья» рекомендация с потенциалом роста около 23,3%. Согласно справедливой стоимости Investing Pro+, с текущих уровней акции могут вырасти приблизительно на 31%.

Ford

Ford (NYSE:F) пережил серьезный обвал в последние месяцы: за истекший период года акции автопроизводителя упали почти на 28% на фоне глобальной нехватки полупроводников и других проблем в цепочках поставок.

После роста до 20-летнего максимума $25,87 в январе, к 5 июля акции Ford упали до минимума $10,61, потеряв 42%.

Затем произошел мощный отскок, и сейчас бумаги автопроизводителя пытаются восстановиться после растянувшихся на год распродаж. Рыночная капитализация компании достигает $60,4 миллиарда.

Ford — привлекательный вариант для инвесторов в текущих макроусловиях с учетом невероятно низкой оценки в сочетании с высоким дивидендом и улучшающимися фундаментальными показателями.

Акции Ford торгуются с мультипликатором P/E в районе 5,0x. Это означает существенный дисконт к бумагам таких конкурентов, как Toyota (NYSE:TM), Honda (NYSE:HMC) и General Motors (NYSE:GM), форвардные мультипликаторы у которых составляют 10,4x, 9,7x и 7,4x соответственно.

Помимо этого, недавно Ford повысил квартальный дивиденд до 15 центов на акцию. Именно столько он выплачивал до пандемии COVID-19. Дивидендная доходность сейчас составляет 3,99% — по этому показателю Ford входит в число лидеров своего сектора.

Уолл-стрит в целом придерживается «бычьих» взглядов на долгосрочные перспективы Ford. Из 23 опрошенных Investing.com аналитиков у 18 для его акций присвоена рекомендация «покупать» или «держать». Средний ценовой таргет составляет $17,20, что подразумевает потенциал роста на 14,4%.

Средняя справедливая стоимость акций согласно InvestingPro+ составляет $17,64, что означает потенциал роста на 17,4%.

Foot Locker

Акциям Foot Locker (NYSE:FL) пришлось нелегко в этом году. За истекший период 2022 года бумаги упали на 18% на фоне сокращения дискреционных расходов американскими потребителями, которые вынуждены направлять больше средств на покрытие базовых потребностей.

Однако по сравнению с июльскими минимумами акции Foot Locker существенно восстановились, поднявшись на 50% выше 52-недельного минимума $23,85.

Несмотря на сохраняющиеся трудности, недавно этот базирующийся в Нью-Йорке ретейлер спортивной экипировки отчитался о более сильных, чем ожидалось, квартальных результатах.

Что еще важнее, компания объявила об отставке Ричарда Джонсона с поста президента и генерального директора, которого в сентябре сменит Мэри Диллон, занимавшая в прошлом пост генерального директора Ulta Beauty (NASDAQ:ULTA). Назначение Диллон вселило в инвесторов оптимизм, поскольку за те восемь лет, что она находилась у руля Ulta, этот ретейлер косметики запустил успешную программу лояльности, которая впоследствии стала одним из его ключевых активов.

По моим ожиданиям, в ближайшие недели акции Foot Locker продолжат восстанавливаться ввиду сохраняющейся недооцененности: форвардный коэффициент P/E у них составляет всего 7,5x по сравнению со средним историческим значением 9,4x.

Помимо этого, дивидендная доходность этого ретейлера спортивной обуви и одежды в настоящее время достигает 4,48%, а правление компании одобрило программу обратного выкупа акций на сумму до $1,2 миллиарда долларов.

Согласно InvestingPro+, акции Foot Locker могут вырасти с текущих уровней приблизительно на 37%.

Дисклеймер: На момент написания статьи у Джесси не было позиций в каких-либо из упомянутых активах. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.