Время летит быстро, и этим летом исполнилось уже пять лет с момента введения технологических и финансовых санкций в отношении России в июле 2014 года. В этой публикации мы рассматриваем основные тренды последних пяти лет.

В июле 2019 года прошло пять лет с момента введения основных технологических и финансовых санкций в отношении России. Можно сказать, пришло время подвести некоторые итоги. Жесткая фаза адаптации экономики заняла около двух лет. Затем экономика постепенно вернулась на траекторию роста, но он оказался существенно слабее, чем в предыдущие циклы. Замедление роста далеко не в первую очередь связано с санкциями. Не стоит забывать и о демографических ограничениях, набивших оскомину проблемах с деловым климатом и о более жесткой монетарной и бюджетной политике, которая во многом обоснована, но имеет и свою цену. Но вряд ли можно утверждать, что санкции не внесли никакого вклада в замедление экономического роста.

За последние пять лет в российской экономике сформировалось несколько трендов, напрямую или косвенно связанных с жизнью под санкциями. Они, безусловно снизили предсказуемость экономической ситуации в России. Как показывают исследования, санкции более болезненны, когда подвергаются частым изменениям, что мешает бизнесу полностью к ним адаптироваться и заставляет постоянно учитывать сохраняющийся риск новых раундов ограничительных мер. Частые изменения весьма характерны для антироссийских санкций. За волной 2014 года последовало ужесточение 2017 года, когда с принятием закона CAATSA возникло понятие вторичных санкций, которым могут подвергаться лица, нарушающие действующий санкционный режим. В 2018 году блокирующие санкции были введены в отношении нескольких российских публичных компаний, а затем появились угрозы распространения санкций на российский суверенный долг. В 2019 году данные угрозы частично реализовались, но пока лишь в отношении первичных размещений нерублевого долга. С 2018 года количество законопроектов о дополнительных антироссийских санкциях, находящихся на рассмотрении Конгресса США, постоянно увеличивалось.

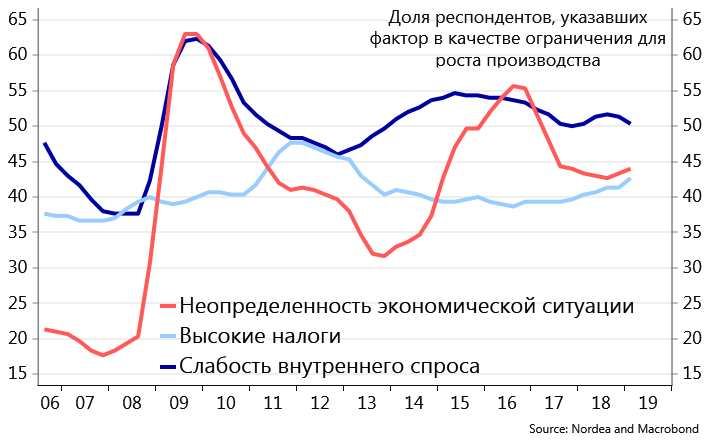

Постоянная угроза дополнительных санкций – это дополнительный источник неопределенности для будущей динамики валютного курса и, как следствие, и инфляции, и процентных ставок. В таких условиях прогнозы становятся менее точными, а инвестиционные решения более рискованными. Опросы компаний подтверждают наличие у бизнеса дискомфорта в связи с неопределенностью экономической ситуации. Лишь слабость внутреннего спроса фигурирует в ответах компаний чаще, чем неопределенность экономической ситуации, как фактор, ограничивающий рост бизнеса.

Факторы, ограничивающие рост производства

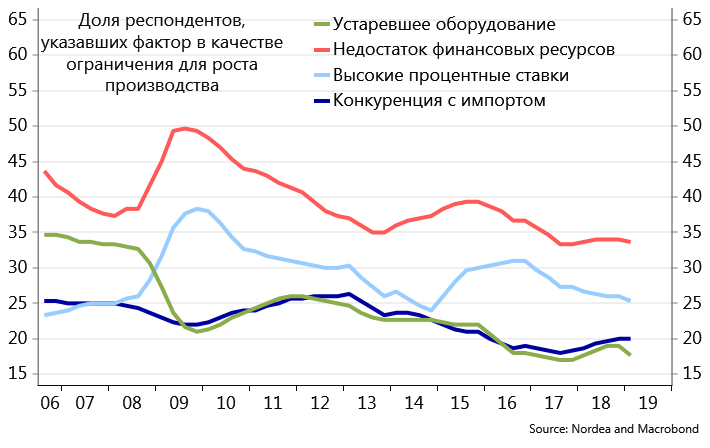

Другая явная тенденция – это возросшая зависимость от внутренних источников финансирования. В 2015-2016 году фактически в отсутствие доступа на внешние рынки заимствований российские компании активно сокращали свой внешний долг. Совокупный российский внешний долг сократился с 728 млрд долл. в 2013 году до 511 млрд долл. в 2016 году (из них 114 млрд долл. соответствуют фактическому сокращению долга, остальное снижение связано с уменьшением долларового эквивалента рублевого внешнего долга в условиях ослабления рубля). Спустя пять лет после введения санкций российские заёмщики по-прежнему существенно меньше прибегают к внешним заимствованиям, чем в досанкционные годы. Если говорить об облигационном рынке, то ранее российские компании примерно в равной пропорции привлекали средства как на внутреннем, так и на внешнем рынке. После введения санкций на внешние заимствования стала приходиться лишь четверть. Аналогичная ситуация складывается и с рынком синдицированных кредитов. С одной стороны, можно усмотреть в этой ситуации и позитивные эффекты в виде меньшей зависимости от валютных рисков. С другой стороны, как и любые ограничения, данная вынужденная концентрация на внутреннем рынке, создающая конкуренцию за ресурсы, не способствует ускорению экономического роста.

Объемы выпуска облигаций российскими корпоративными заемщиками

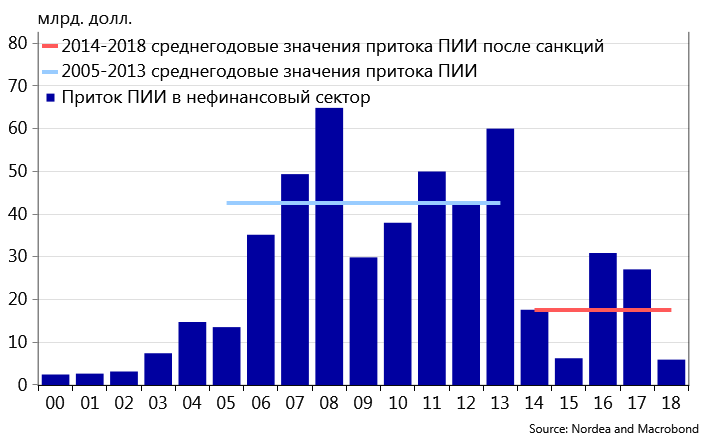

Еще одно проявление возросшей зависимости от внутренних финансовых ресурсов – это снижение входящего потока прямых иностранных инвестиций. По прошествии пяти лет они по-прежнему находятся существенно ниже досанкционного уровня. Особенно заметно снизились инвестиции в потребительском и финансовом секторах. В первом случае это, вероятно, связано со слабостью внутреннего спроса в последние годы и, как следствие, с уменьшением потенциала роста данного сегмента российской экономики. Во втором случае это, в том числе, ответ на сжатие круга потенциальных клиентов в условиях санкций.

Приток прямых иностранных инвестиций

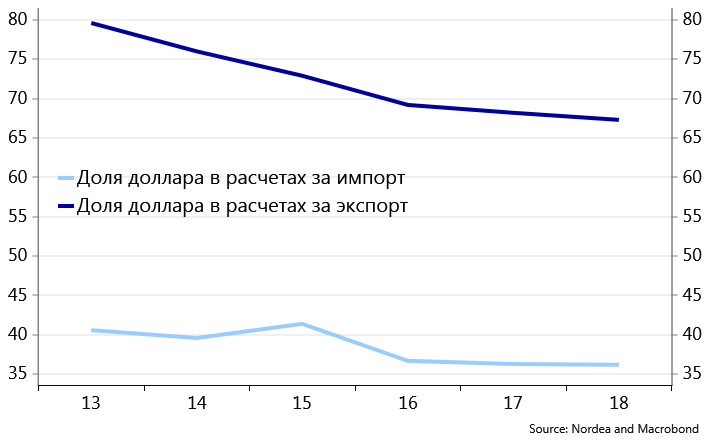

Естественным ответом на санкции стала попытка сократить долю доллара во внешнеторговых расчетах. Данная доля в последние пять лет неуклонно сокращалась, как в экспортных (с 80% до 67%) так и в импортных операциях (с 40,6% до 36,2%). На данный момент доллар остается основной валютой во внешнеторговых расчетах, но тренд на снижение этой доли в ближайшие годы, скорее всего, сохранится. В расчетах за импортные товары доля рубля или евро в ближайшие годы может превысить долю доллара.

Доля доллара во внешнеторговых расчетах

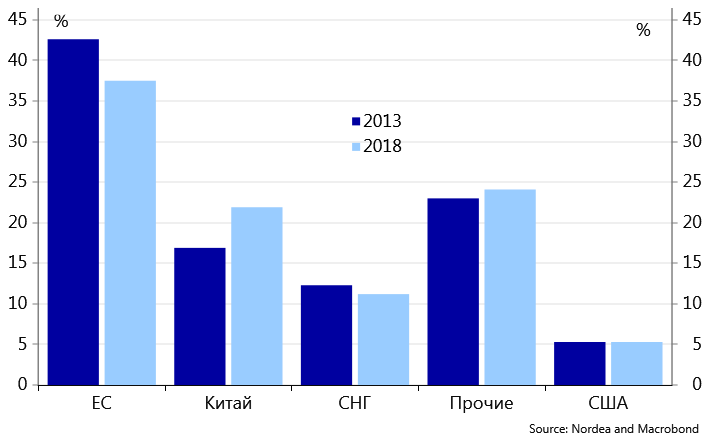

С начала действия санкций в российской внешней торговле произошел поворот на Восток. Доля Китая в российском импорте возросла на 5 процентных пунктов, в то время как доля Европы снизилась на аналогичную величину. Примечательно, что в целом в мире европейская доля рынка в совокупном импорте оставалась в течение данного периода относительно стабильной на уровне 32%, то есть изменение географии российского импорта не в полной мере укладывается в глобальные тренды.

География российского импорта

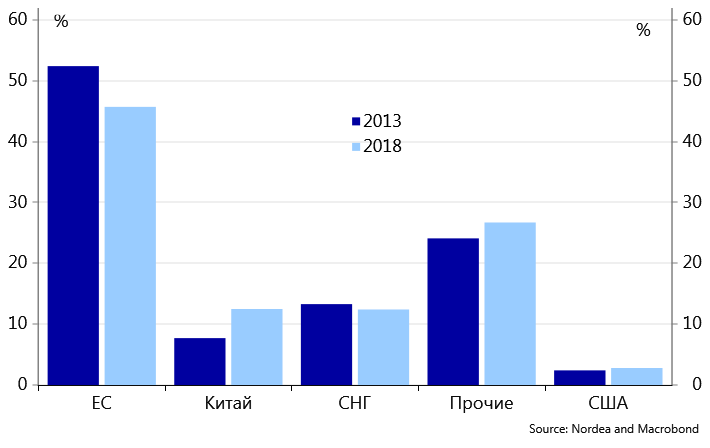

География российского экспорта

Ухудшение позиций Европы на российском рынке частично связано с российскими контр-санкциями в виде продуктового эмбарго. Данная мера привела к снижению доли европейских товаров в российском импорте примерно на 1.5 процентных пункта. Данные товары были частично замещены импортом из стран СНГ и Латинской Америки, а частично за счет роста внутреннего производства. Действительно, доля импорта в сельскохозяйственной продукции и в продукции пищевой промышленности существенно сократилась (например, для сыров с 49% до 30%, для мяса и птицы с 17% до 8%). Российская пищевая промышленность выросла на 25% с момента введения эмбарго, в то время как средний рост по промышленности в целом за аналогичный период составил лишь 9%. Тем не менее, цены на продукты питания в последние пять лет росли быстрее, чем в среднем стоимость потребительской корзины, указывая на то, что импортозамещение не было бесплатным для потребителя.

В то время как сельскохозяйственный сектор явно оказался в числе тех, что выиграл от сложившейся ситуации, нефтедобыча потенциально остается весьма уязвимой. Достаточно болезненной частью санкций являются ограничения на доступ к технологиям, применяющимся в добыче и разработке нефтяных месторождений. Влияние данных санкций заметно не сразу, в отличие от финансовых ограничений, но с течением времени негативные эффекты данных санкций накапливаются и становятся более болезненными. Несмотря на то, что объем добычи нефти в настоящее время находится на постсоветских максимумах, это во многом результат инвестиций, осуществленных в досанкционный период. Официальный прогноз министерства экономического развития предполагает сохранение добычи на стабильном уровне на горизонте 2024 года, но существуют и прогнозы (например, Энергетического центра «Сколково»), предполагающие снижение добычи после 2020-2021 годов темпом примерно на 1.5% в год на фоне технологических трудностей с замещением старых месторождений на новые.

Татьяна Евдокимова, аналитик Нордеа Банк